¿Qué es Open Banking?

Open Finance o Banca Abierta (Open Banking) es un paradigma que refiere a que las instituciones financieras compartan información de sus clientes con terceros, con el fin de que puedan crear aplicaciones y servicios innovadores basados en estos datos.

Las siguientes son las principales características de este paradigma:

1- Apertura de datos financieros por parte de las instituciones financieras.

2- Uso de APIs como mecanismos para compartir los datos.

3- Seguimiento de estándares y regulaciones (locales e internacionales) para garantizar la privacidad de los datos personales y financieros y la seguridad de los mismos.

4- Consentimiento explícito del usuario para que sus datos sean compartidos y mecanismos para tener el control en todo momento de qué datos se comparten y con quién se los comparte.

5- Fomentar la innovación en soluciones financieras y la competencia entre instituciones de dicha industria, perisguiendo mejores beneficios para los usuarios finales.

De lo anterior, surge entonces la importancia de tener regulaciones locales maduras, alineadas a marcos normativos internacionales, que den seguridad al ecosistema financiero local, pero sobre todo a los usuarios finales de la industria financiera.

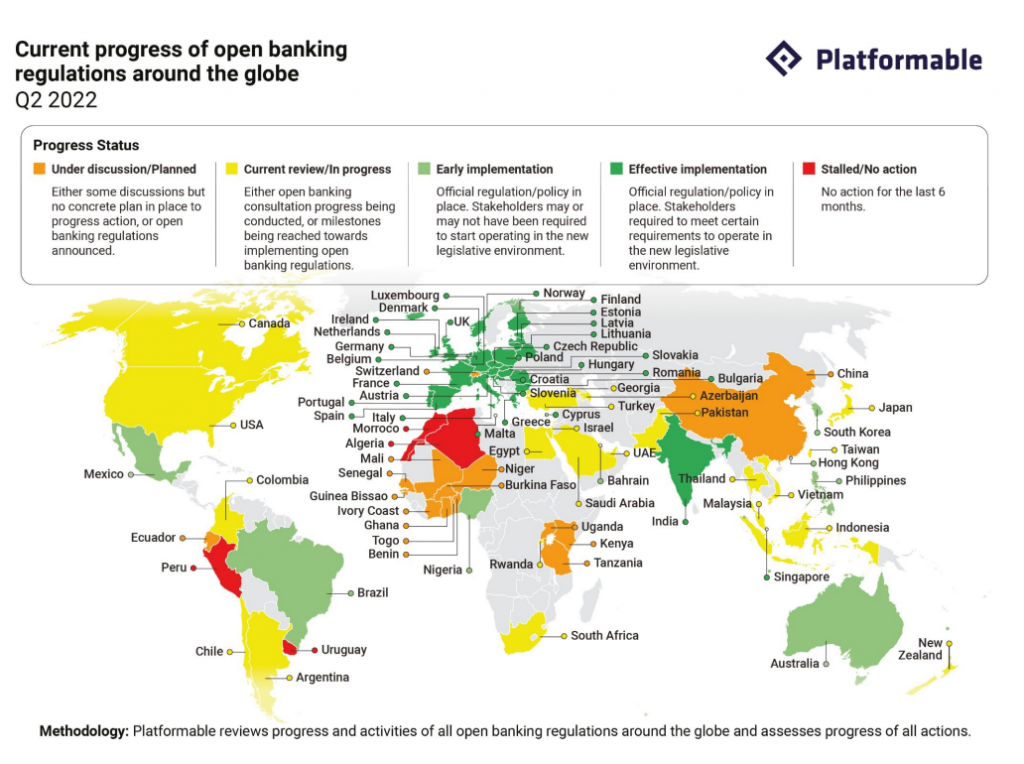

En la siguiente imagen, se puede apreciar el estado de madurez de los sistemas regulatorios de los distintos países en relación al Open Banking.

Fuente: Platformable

¿Por qué Open Banking en Uruguay?

La respuesta rápida sería: para mayores beneficios para el usuario final.

En un contexto de total dinamismo generado mayoriariamente por los avances tecnológicos, nuestras interacciones con el sistema financiero, en general, están asociadas a más de una institución. Esta realidad, implica que la consolidación de la información entre estas instituciones, tenga que realizarse en forma manual, si es que llega a realizarse.

Algunos ejemplos práticos de poder contar con la información financiera consolidada de un usuario, podrían ser:

- Análisis automatizado de gastos.

- Generar opciones de ahorro.

- Opciones personalizadas para acceso al crédito en base al consumo.

- Maximización de los beneficios asociado al uso de productos bancarios.

- Minimización de costos de transacciones bancarias.

Estos, son solo algunos ejemplos que redundarían en beneficios económicos o de tiempos para los usuarios finales.

En definitiva, hace sentido con el objetivo que persigue el paradigma Open Banking, innovación y competencia entre las instituciones financieras, para mejores experiencias y beneficios para el usuario final.

Para materializar la implementación de algunos de estos ejemplos (varios en uso en distintas partes del mundo) se deben transitar distintas etapas, o fases, según surge de un estudio del BCU:

Fuente: BCU

Open banking en Uruguay

En Uruguay, el ente regulador del sistema financiero es el Banco Central del Uruguay (BCU). En un reciente post de Sebastián Grattarola, CTO de BigCheese, sobre “La seguridad en AWS para entidades financieras” se explayó sobre las recomendaciones de esta institución respecto a aspectos de seguridad para las entidades financieras.

El BCU ya tiene este tema en carpeta. Desde el 2020 lo formalizó en una circular, estableciendo que los bancos deben proporcionar acceso s sus APIs para que sean accedidas por otros proveedores del ecosistema financiero del país.

Existen grupos de trabajo al respecto, y existe una agenda para estudiar y avanzar en los cambios digitales asociados a la industria financiera que están sucediendo en el mundo.

Ya hay acciones específicas que veremos implementadas dentro de muy poco (estimo que en este mismo año) como ser las transferencias instantáneas entre bancos, en cualquier momento del día (hoy las transferencias soy insantáneas entre cuentas de un mismo banco). Es muy bueno ya ver beneficios concretos de una hoja de ruta trazada hace ya algo más de dos años.

También es menester decir que aún queda mucho camino por recorrer para estar en primera línea en cuanto a este paradigma de Open Banking en Uruguay. Quedan muchos desafíos por alcanzar, desde mi punto de vista, la mayoría de ellos asociados al marco regulatorio, el cual es fundamental, como ya hemos expresado, para cuidar a los usuarios finales y para mantener un ecosistema financiero local saludable.

Open Banking y los aspectos tecnológicos

Hoy la tecnología ya está disponible para avanzar a mayor ritmo por estas latitudes en temas asociados al Open Banking. BigCheese como Advanced Partner de AWS y próximo a ser un Financial Services Partner de AWS, ha ayudado a varias empresas financieras del Uruguay y la región a avanzar en la transformación digital necesaria hacia la nube para que dichas instituciones puedan tener una velocidad de innovación mayor.

AWS ha sido prionero en la intersección de los servicios financieros con la tecnología cloud, al punto de contar con una vertical específica para servicios financieros y una más específica aún para banca. Miles de instituciones financieras alrededor del mundo crecen basadas en el uso de servicios de AWS.

Sin dudas que el ir migrando las cargas de trabajo a AWS deja a las instituciones mejor preparadas para innovar. La madurez del mercado está y reclama avanzar más rápido; la tecnología está disponible para responder en consecuencia; aún necesitamos de ajustes del marco regulatorio para poder crear sin límites y así desarrollar en su plenitud el Open Banking en Uruguay.